Mục tiêu:

Trong bài này bạn sẽ được hướng dẫn về:

- RSI là gì?

- MACD thường bị dùng sai cách như thế nào?

- Cách dùng RSI một cách hiệu quả

Video: Giao dịch với RSI Phân kỳ

TP Trading

RSI là một chỉ báo động lượng dùng để đo mức độ thay đổi giá gần nhất, các tín hiệu của RSI thường đi trước giá. Vì vậy, ưu điểm của RSI là cho phép chúng ta phát hiện sớm các dấu hiệu vào lệnh, nhưng nhược điểm là nhiều tín hiệu sai (nhiễu) và có thể khiến quyết định vào lệnh của bạn trở nên vội vàng.

TP Trading

Trong bài học này, bạn sẽ được tìm hiểu về những cách sử dụng RSI hiệu quả nhất để tăng xác suất thành công trong giao dịch tài chính.

1. Chỉ báo RSI là gì?

1.1. Định nghĩa RSI là gì?

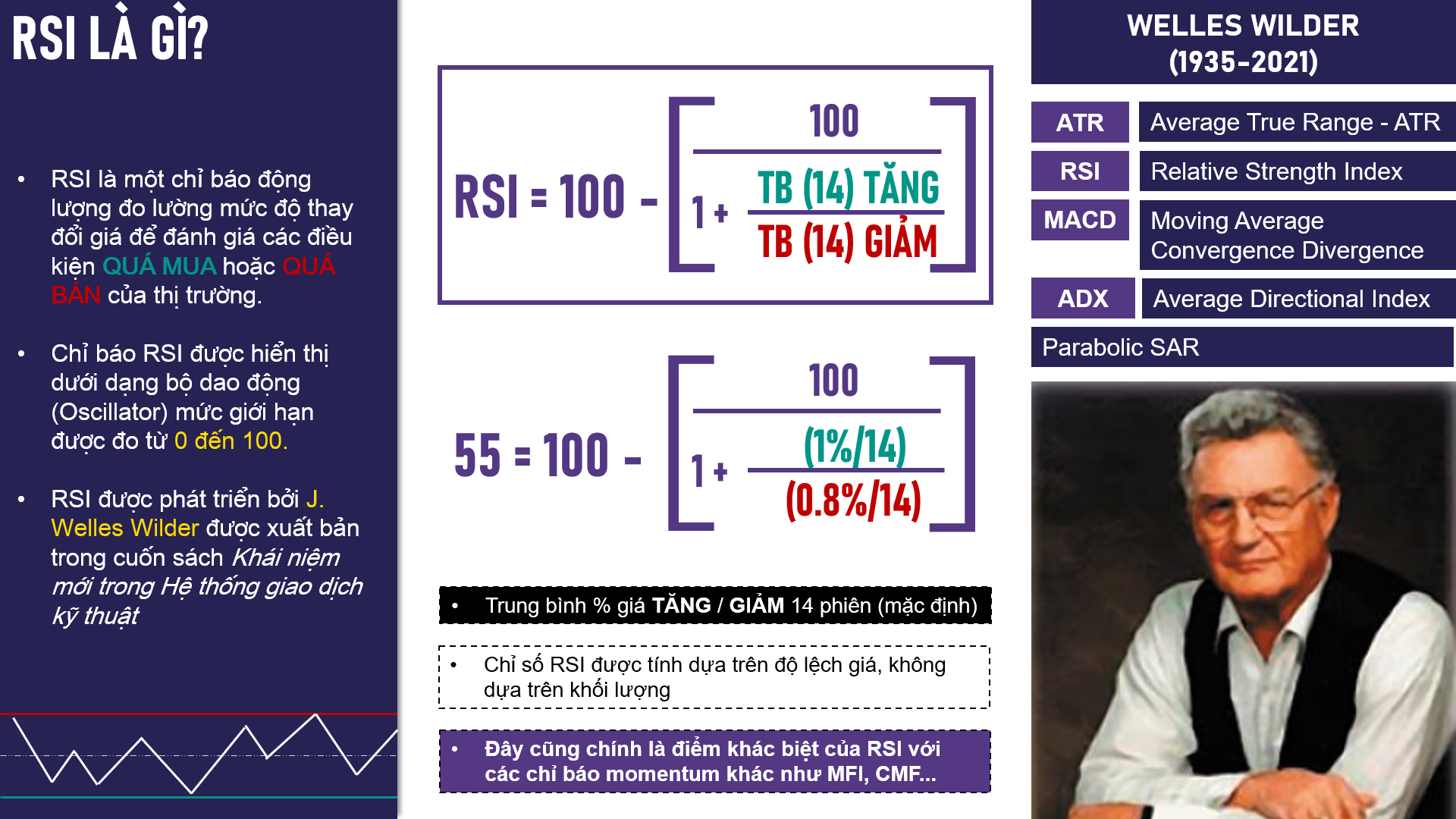

RSI (Relative Strength Index – Chỉ số sức mạnh tương đối) là một chỉ báo động lượng đo lường mức độ thay đổi giá để đánh giá các điều kiện QUÁ MUA hoặc QUÁ BÁN của thị trường. Chỉ báo RSI được hiển thị dưới dạng bộ dao động (Oscillator) – là biểu đồ đường di chuyển giữa hai mức giới hạn được đo theo thang điểm từ 0 đến 100.

RSI được phát triển bởi J. Welles Wilder được xuất bản trong cuốn sách Khái niệm mới trong Hệ thống giao dịch kỹ thuật vào năm 1978 và trên tạp chí Modern Trader (nay là tạp chí Futures) trong số ra tháng 6 năm 1978.

Các tín hiệu RSI mang lại không chỉ có giá trị đối với thị trường Chứng khoán mà còn đối với hầu hết các thị trường tài chính khác như thị trường Tương lai, thị trường Ngoại hối… Biến nó trở thành một trong những chỉ báo phân tích kỹ thuật phổ biến nhất.

1.2. Ý nghĩa của RSI là gì?

Hiểu được bản chất của RSI là gì sẽ giúp cho các trader sử dụng chỉ báo này một cách hiệu quả nhất.

Theo lý thuyết, chỉ báo RSI cho bạn biết khi nào thị trường đã bị mua quá mức (tức là tăng quá nhiều) hoặc bị bán quá mức (tức giảm quá nhiều) và cho bạn dấu hiệu khi nào xu hướng thị trường có thể quay đầu.

Bằng cách sử dụng công thức trung bình, Wilder đã loại bỏ được tính ngẫu nhiên mà bạn có thể nhận được khi chỉ nhìn vào các ngày riêng lẻ.

Chỉ báo RSI thường được sử dụng nhiều nhất với chu kỳ 14 phiên, giá trị cũng được chuẩn hóa thành phạm vi từ 0 đến 100 và các đường biên tiêu chuẩn được vẽ ở mức 30 và 70.

Bạn có thể sử dụng với chu kỳ dài hơn hoặc ngắn hơn tùy thuộc vào ý đồ của bạn đối với việc đánh giá triển vọng thị trường trong dài hạn hay ngắn hạn.

Nếu muốn, bạn cũng có thể sử dụng mức quá mua và quá bán là 80-20 hoặc thậm chí 90-10 (rất hiếm xảy ra) thay cho mức mặc định 70-30. Các mức quá mua và quá bán mà bạn chọn càng gần đường giới hạn (0 và 100) thì càng có tần suất xuất hiện thấp hơn và thể hiện động lượng mạnh hơn.

1.3. Công thức tính RSI là gì?

Chúng ta có công thức tính chỉ báo RSI như hình dưới đây:

Nhìn vào công thức RSI trên, hẳn bạn sẽ thắc mắc RS là gì?

RS chính là giá trị Sức mạnh tương đối, được tính như sau:

RS = Relative Strength = Average Gain / Average Loss

Thông số cài đặt mặc định của RSI là 14 kỳ.

Trước tiên, chúng ta hãy xem công thức RSI thực hiện cài đặt 14 kỳ. Đây là cách bạn tính toán biến RS:

RS = (14 EMA trên 14 thanh tăng cuối cùng) / (14 EMA trên 14 thanh cuối cùng)

2. Những tín hiệu của RSI

Có 3 tín hiệu cơ bản được cung cấp bởi chỉ báo RSI, chúng cũng là những yếu tố giúp chúng ta dựa vào để đưa ra các phân tích và ý tưởng giao dịch.

Vậy những tín hiệu mà RSI cung cấp là gì?

2.1. Overbought – Quá mua RSI là gì?

- Khi RSI lớn hơn 70, nó báo hiệu thị trường đang QUÁ MUA. Điều này thường xảy ra trong một xu hướng tăng và là tín hiệu dự báo thị trường đảo chiều giảm trở lại.

Chỉ báo RSI đưa ra tín hiệu QUÁ MUA khi đường RSI đi vào vùng 70-100. Nếu bạn muốn sử dụng tín hiệu ở vùng QUÁ MUA mạnh hơn, bạn có thể sử dụng vùng 80-100 hoặc cao hơn nữa. Điều này làm tín hiệu RSI mạnh mẽ hơn nhưng số tín hiệu QUÁ MUA ít hơn đáng kể.

2.2. Oversold – Quá bán RSI là gì?

- Khi RSI nhỏ hơn 30, nó báo hiệu thị trường đang QUÁ BÁN. Điều này thường xảy ra trong một xu hướng giảm và là tín hiệu dự báo thị trường đảo chiều tăng trở lại.

Chỉ báo RSI đưa ra tín hiệu QUÁ BÁN khi đường RSI đi vào vùng 30-0. Nếu bạn muốn sử dụng tín hiệu ở vùng QUÁ BÁN mạnh hơn, bạn có thể sử dụng vùng 20-0 hoặc thấp hơn nữa. Điều này làm tín hiệu RSI mạnh mẽ hơn nhưng số tín hiệu QUÁ MUA ít hơn đáng kể.

2.3. Divergence – Phân kỳ RSI là gì?

Tương tự những chỉ báo động lượng khác như MACD hay Stochastic, chỉ báo RSI có thể hành động ngược lại với hành động giá (hiện tượng phân kỳ) để báo hiệu cho chúng ta thấy sự đảo chiều của thị trường.

- Phân kỳ RSI Bullish: Thị trường tạo đáy mới thấp hơn trong khi đường RSI đang tăng cho thấy một dấu hiệu đảo chiều tăng của thị trường.

- Phân kỳ RSI Bearish: Thị trường tạo đỉnh mới cao hơn trong khi đường RSI đang giảm cho thấy một dấu hiệu đảo chiều giảm của thị trường.

3. Sai lầm thường gặp khi sử dụng chỉ báo RSI là gì?

Có không ít các nhà giao dịch sử dụng các indicator một cách vô cùng máy móc, tức là “indicator bảo sao thì mình làm vậy“.

Điều này tai hại vô cùng bởi mọi công cụ chỉ báo giao dịch đều có những ý nghĩa riêng mà bạn cần phải hiểu rõ mới có thể sử dụng nó một cách hiệu quả.

Sau đây là 2 sai lầm cơ bản mà không ít trader thường xuyên mắc phải:

- Sai lầm #1: Thực hiện lệnh BUY khi thị trường đang QUÁ BÁN

- Sai lầm #2: Thực hiện lệnh SELL khi thị trường đang QUÁ MUA

Bạn thấy quen chứ?

Sau đây là một vài ví dụ:

Sai lầm #1: Thực hiện lệnh BUY khi thị trường đang QUÁ BÁN

Trong ví dụ trên bạn có thể thấy chỉ báo RSI đi vào vùng quá bán nhưng nó tiếp tục DUY TRÌ trong vùng quá bán rất lâu. Trong lúc đó giá tiếp tục giảm và liên tiếp tạo các đáy mới thấp hơn đáy cũ.

Nếu bạn chỉ dùng tín hiệu thị trường QUÁ BÁN để giao dịch thì bạn sẽ thường xuyên gặp phải sai lầm này, xác suất giao dịch thành công sẽ không cao.

Sai lầm #2: Thực hiện lệnh SELL khi thị trường đang QUÁ MUA

Đối với ví dụ này, tuy RSI không duy trì trong vùng QUÁ MUA như ví dụ trên nhưng thị trường vẫn không đảo chiều.

Chỉ báo RSI đã thoát khỏi vùng quá mua nhưng thị trường không đảo chiều mà chỉ điều chỉnh giảm rất ít trước khi trở lại xu hướng cũ.

Vì vậy khi chỉ sử dụng tín hiệu thị trường QUÁ MUA là không đủ để có cơ hội giao dịch xác suất cao.

4. Cách sử dụng chỉ báo RSI hiệu quả

Bạn sẽ thấy những tín hiệu mà RSI cung cấp cũng là yếu tố dẫn đến những sai lầm cơ bản của các nhà giao dịch khi sử dụng chỉ báo này. Vậy phương pháp để sử dụng RSI hiệu quả là gì?

Hãy nhớ rằng, J. Welles Wilder đã sáng tạo ra RSI là một chỉ báo đo động lượng.

Khi RSI cho thấy mức QUÁ MUA, có nghĩa là thị trường đang có xu hướng tăng. Chúng ta chờ đợi một thời điểm thị trường đảo chiều giảm nhưng vấn đề là thị trường có thể tiếp tục duy trì ở vùng quá mua rất lâu nếu nó đang trong một xu hướng tăng mạnh. Ngược lại trong xu hướng giảm.

Vì vậy mức QUÁ MUA và QUÁ BÁN chỉ là một dấu hiệu cho thấy thị trường CÓ THỂ đảo chiều chứ không phải lúc nào nó cũng dẫn đến sự đảo chiều.

Có nhiều cách giao dịch với RSI:

- RSI Phân kỳ (RSI Divergence)

- RSI Phân kỳ ẩn (RSI Hidden Divergence)

- RSI Phân kỳ thất bại (RSI Failing Divergence)

Trong khuôn khổ bài viết này, mình sẽ chia sẻ kỹ thuật giao dịch với RSI phân kỳ.

Vậy để tăng hiệu quả giao dịch với RSI, bạn cần GIAO DỊCH THUẬN XU HƯỚNG LỚN hoặc KẾT HỢP RSI VỚI CÁC CÔNG CỤ KỸ THUẬT KHÁC đó chính là Price Action / Trendline / Fibonacci / Moving Average / MACD.

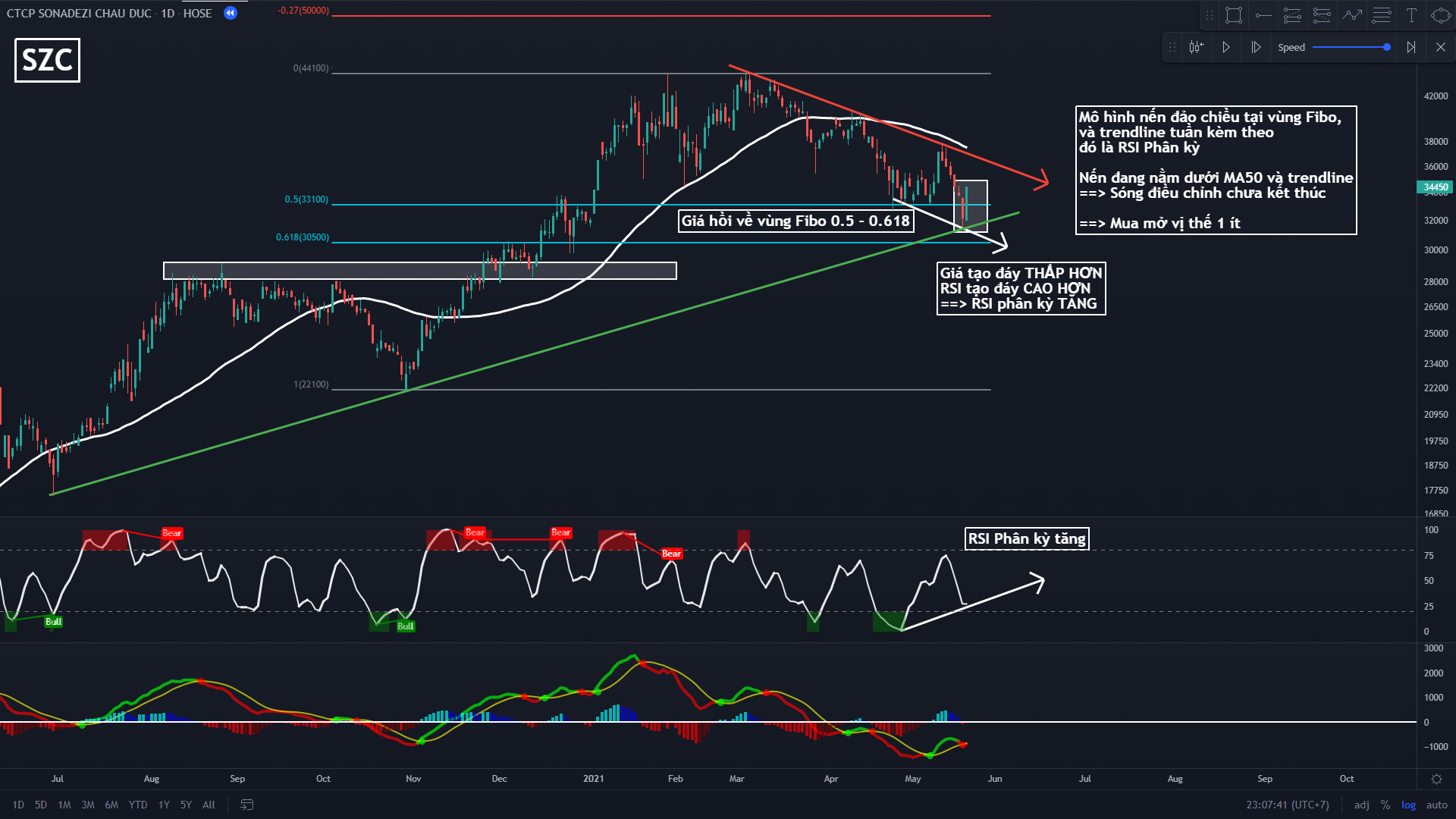

Cách giao dịch với RSI phân kỳ:

- Dùng Price Action xác định cấu trúc xu hướng

- Dự đoán các điểm đảo chiều thường gặp

- Dùng Trendline hoặc Fibonacci hoặc Moving Average hoặc MACD hoặc RSI phân kỳ để xác nhận điểm đảo chiều

- Quan sát Price Action tại điểm đảo chiều

- Vào lệnh

Cùng xem những ví dụ dưới đây nhé. Do trong video mình đã có khá nhiều ví dụ về thị trường FX rồi nên mình sẽ thấy thêm ví dụ về thị trường chứng khoán nữa mà thôi.

Ví dụ: Mã CP SZC

Và đây là kết quả:

Lợi nhuận: 48%

Đến bài học này, có lẽ các bạn đã cảm thấy sức mạnh khi kết hợp tất cả những kiến thức chúng ta học lại với nhau. Để có được điều này, các bạn phải bỏ thời gian ra luyện tập, sai sót, và đứng lên từ chính sai sót của mình.

Ở những bài tiếp theo, chúng ta lại tiếp tục tìm hiểu những công cụ giao dịch khác!