Mục tiêu:

Trong bài này bạn sẽ được hướng dẫn về:

- Elliott là ai?

- Lịch sử ra đời lý thuyết sóng Elliott

- Các lý thuyết sóng cơ bản

1. Lịch sử ra đời lý thuyết sóng Elliott

Lý thuyết sóng Elliott được đặt theo tên của Ralph Nelson Elliott (28/7/1871 – 15/1/1948). Ông là một kế toán viên chuyên nghiệp và là một tác giả người Mỹ.

Bằng việc phân tích dữ liệu lịch sử chứng khoán trong nhiều năm, Elliott kết luận rằng sự chuyển động của thị trường chứng khoán có thể được dự đoán bằng cách quan sát và xác định mô hình sóng lặp đi lặp lại.

Sau này lý thuyết sóng không chỉ được áp dụng vào phân tích thị trường chứng khoán mà còn được sử dụng rộng rãi trong các thị trường tài chính khác, thị trường Forex cũng không ngoại lệ.

Lý thuyết sóng Elliott là sự mô tả chi tiết và cách thức cư xử hành vi của các nhóm người. Nó cho thấy sự thay đổi tâm lý đám đông từ bi quan thành lạc quan và ngược lại theo một mắt xích tự nhiên tạo thành các mô hình riêng biệt có thể đo lường được.

Một trong những nơi rõ ràng nhất để quan sát hiện tượng này là các thị trường tài chính nơi tâm lý của nhà đầu tư thay đổi được ghi chép lại dưới dạng biến động giá.

Elliott đã phân biệt 11 mô hình biến động giá hay còn gọi là các mô hình sóng. Ông đã đặt tên, định nghĩa và minh họa những mô hình này. Ông mô tả cách hình thành các mô hình và những phiên bản lớn hơn của chúng.

Lý thuyết sóng Elliott là một tập hợp các mô hình giá và sự giải thích về vị trí có thể xảy ra trong tiến trình phát triển chung của thị trường. Thị trường thường theo các thời kỳ phát triển, luân phiên theo các giai đoạn không tăng trưởng hay suy yếu, xây dựng phân đoạn theo các mô hình tương tự có kích cỡ tăng dần.

Năm 1938, Elliott lần đầu tiên xuất bản lý thuyết của mình về các mô hình thị trường trong cuốn sách có tựa đề The Wave Principle.

Năm 1939, ông tổng kết lý thuyết sóng trong một loạt các bài viết trong tạp chí Financial World.

Cuối cùng đến năm 1946, Elliott đề cập lý thuyết sóng một cách toàn diện nhất trong tác phẩm lớn cuối cùng của mình, Nature’s Laws: The Secret of the Universe.

2. Cấu trúc mô hình sóng Elliott

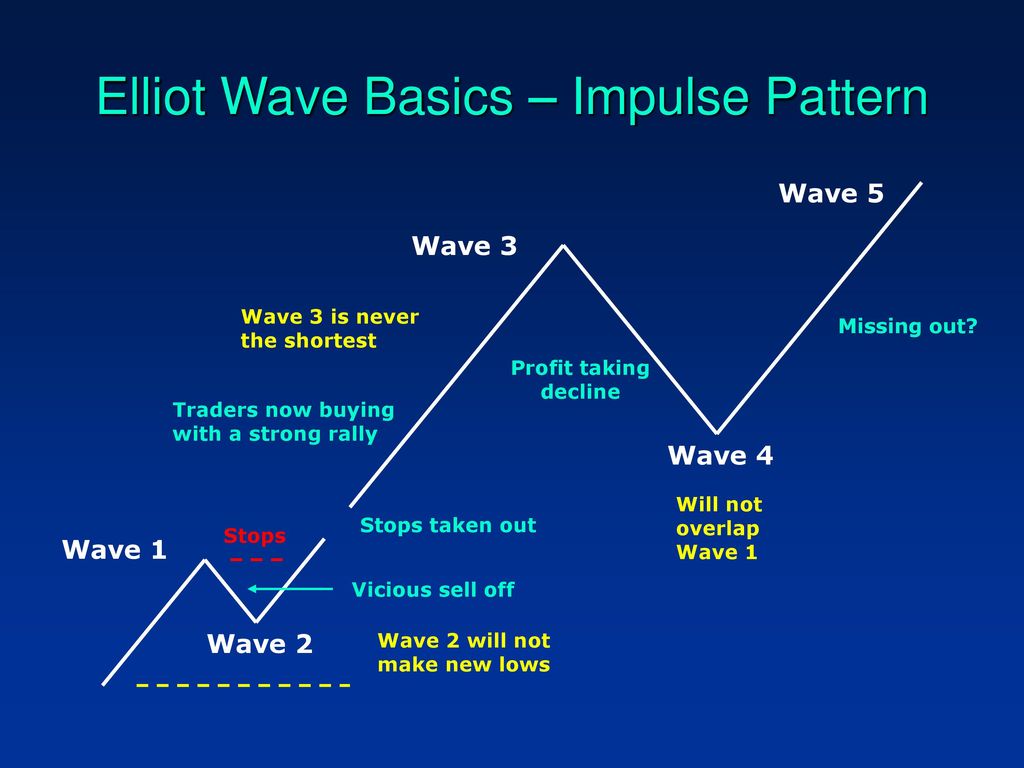

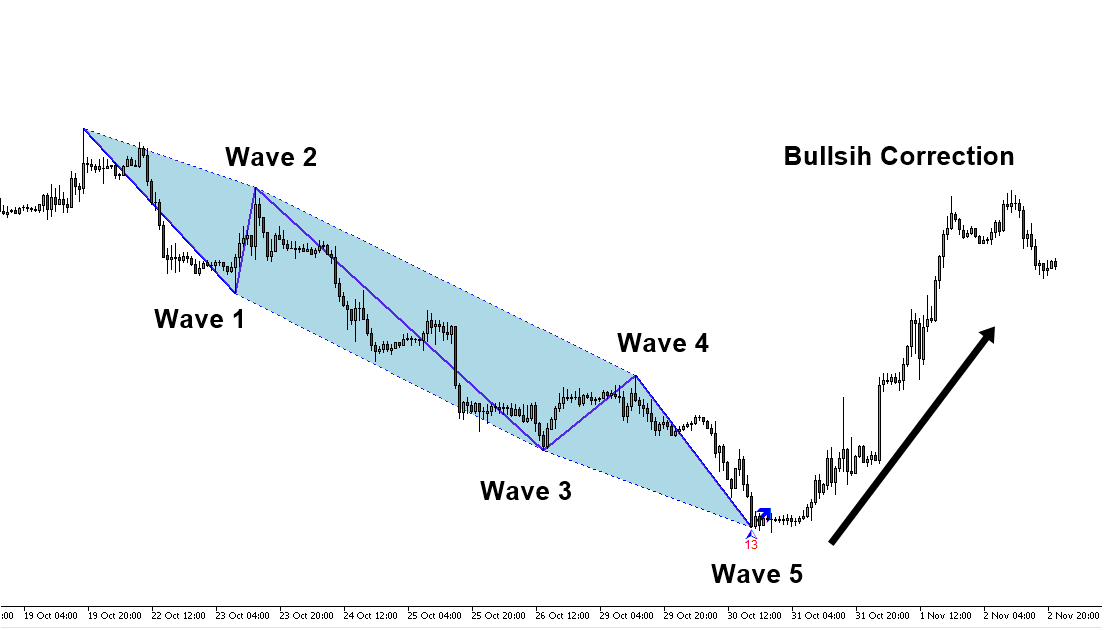

Lý thuyết sóng Elliott cho thấy rằng thị trường diễn biến theo các mô hình 5 sóng trong xu hướng chủ đạo rồi hồi lại theo các quá trình điều chỉnh 3 sóng hoặc 5 sóng trước khi tiếp tục trở lại xu hướng chủ đạo.

Các mô hình trong xu hướng chủ đạo luôn theo các mô hình 5 sóng và được đánh dấu theo các số 1-2-3-4-5. Các mô hình diễn biến ngược với xu hướng chủ đạo nói chung là các mô hình 3 sóng nhưng có thể là các mô hình 5 sóng và được đánh dấu bằng các chữ cái A-B-C (D-E).

Trong mô hình sóng Elliott, sóng chủ và sóng điều chỉnh xen kẽ nhau trong mọi cấp độ của xu hướng, trong mọi quy mô thời gian.

Một sóng chủ (impulse wave) bao gồm 5 sóng cấp dưới và chuyển động cùng hướng với xu hướng của sóng cấp cao hơn.

Một sóng điều chỉnh (corrective wave) luôn gồm 3 sóng cấp dưới và chuyển động ngược hướng với xu hướng của sóng cấp cao hơn.

3. Ba quy tắc của sóng Elliott

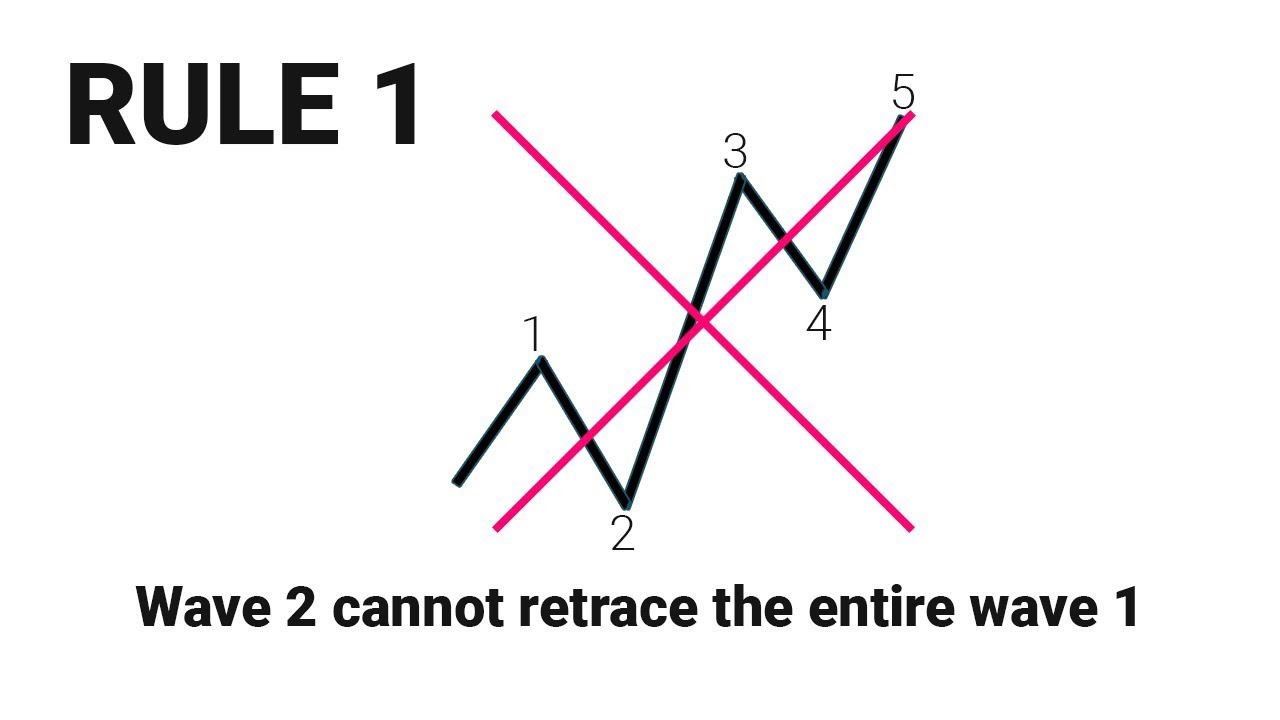

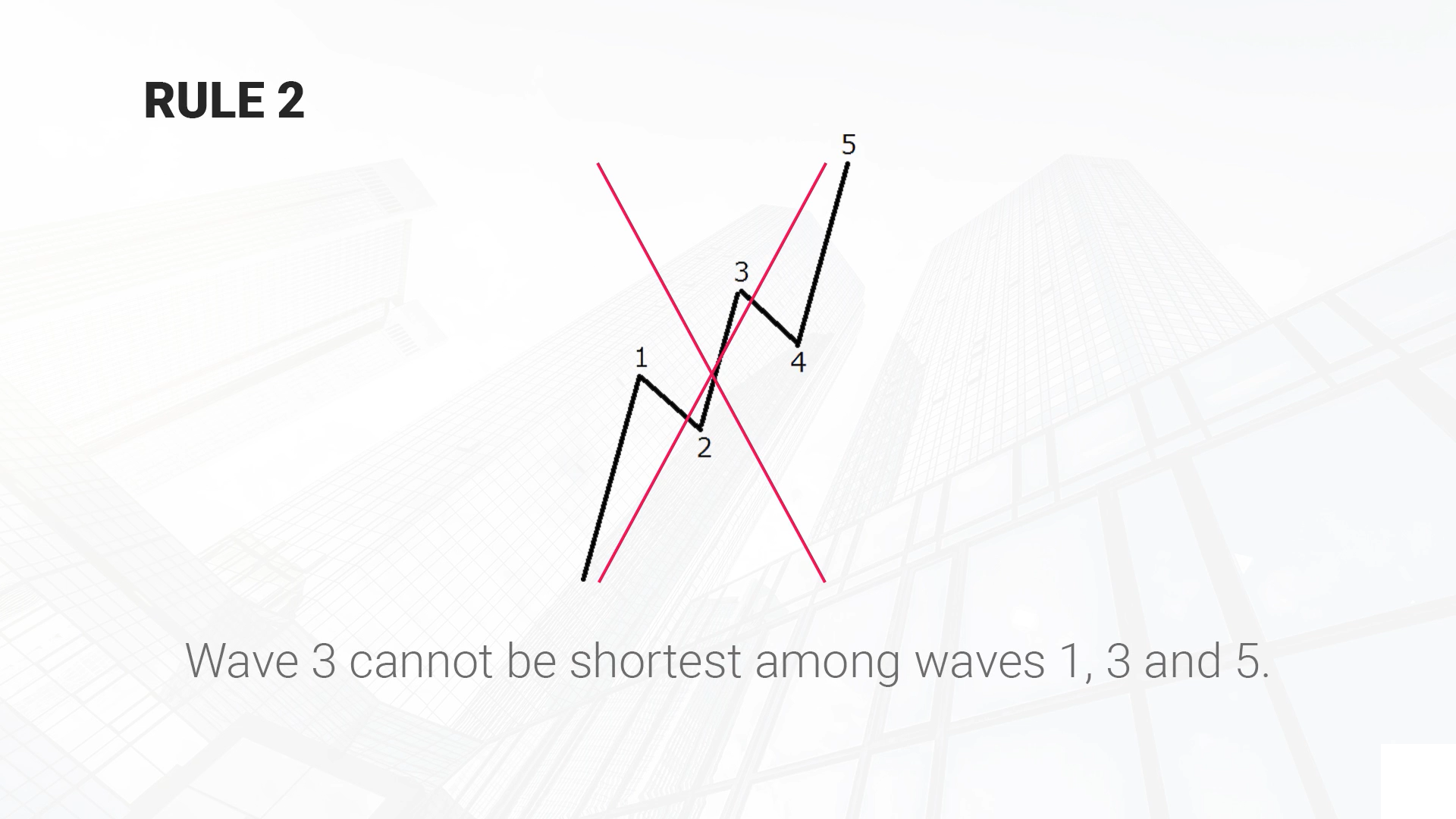

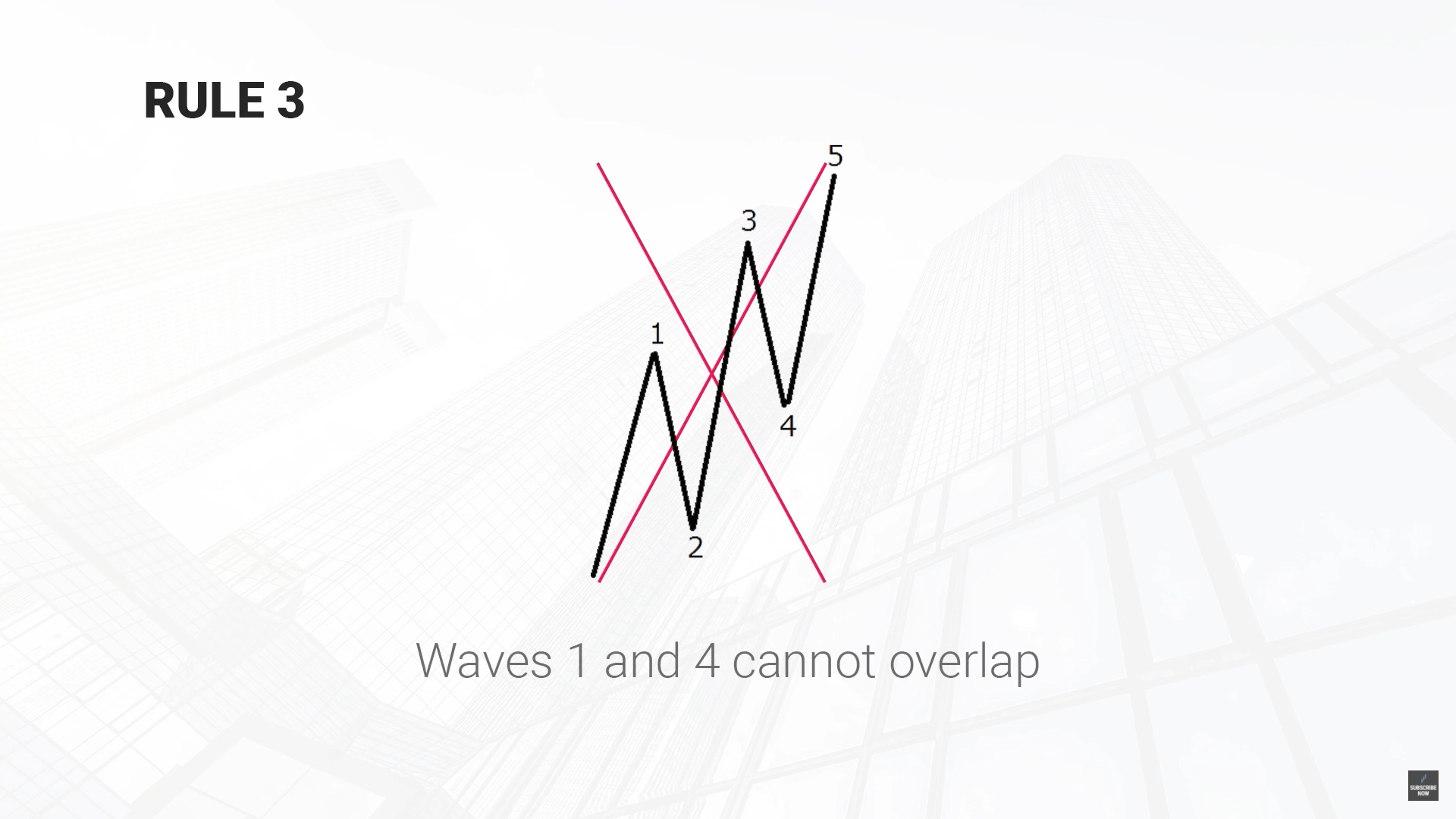

Một mô hình sóng Elliott hợp lệ phải tuân thủ 3 quy tắc sau:

Sóng 2 không thoái lui quá điểm bắt đầu sóng 1.

Sóng 3 không là sóng ngắn nhất trong các sóng chủ 1-3-5.

Sóng 4 không vi phạm vào khu vực giá của sóng 1.

- Sóng 1: Sóng này hầu như rất khó nhận biệt, nó dễ bị nhầm lẫn với sóng chỉnh hoặc sóng sideway

- Sóng 2: Sóng 2 không bao giờ vượt quá điểm bắt đầu của sóng 1. Giá cũng không thoái lui vượt quá mức Fibonacci 61,8%. Nó không bao giờ thoái lui vượt quá 100% của sóng 1. Điểm thoái lui phổ biến nhất cho sóng 2 là ở mức Fibonacci 50%.

- Sóng 3: Đây là sóng lớn nhất và mạnh nhất trong số ba sóng xung động. Sóng 1 hoặc 5 có thể dài hơn sóng 3, nhưng cả sóng 1 và 5 không thể dài hơn sóng 3 cùng một lúc. Nó xác nhận tâm lý thị trường và hướng đi của giá cả.

- Sóng 4 thường thoái lui ít hơn 38,2% của sóng ba. Nó không bao giờ điều chỉnh về địa phận sóng 1. Mức thấp của sóng 4 không thể giảm xuống dưới mức cao của sóng 1.

- Sóng 5: Sóng này là sóng cuối cùng theo hướng của xu hướng thị trường. Nó được sử dụng để xác định sự phân kỳ của chỉ báo.

Sau mỗi 05 sóng 1-2-3-4-5 sẽ có 03 sóng điều chỉnh abc trước khi xu hướng tiếp tục

4. Hiện tượng sóng trong sóng trong lý thuyết sóng Elliott

Theo hình minh họa bên dưới cho thấy cấu trúc hình thành hiện tượng sóng trong sóng của lý thuyết sóng Elliott.

Mắt xích đầu tiên là mô hình sóng chủ (impulse wave) kết thúc tại đỉnh 1 (sóng 1). Mô hình này cho thấy rằng dao động giá thuộc cấp độ sóng lớn hơn cũng theo hướng đi lên. Nó cũng báo hiệu sự khởi đầu của mắt xích điều chỉnh 3 sóng là sóng 2. Các sóng 3, sóng 4 và sóng 5 hoàn thành mắt xích sóng chủ lớn hơn là sóng (1).

Cấu trúc sóng chủ của sóng 1 cho thấy dao động giá thuộc cấp độ sóng lớn hơn là sóng (1) theo chiều đi lên. Quá trình điều chỉnh ở sóng (2) theo sau là sóng (3), sóng (4) và sóng (5) sẽ hoàn thành mắt xích sóng chủ của cấp độ sóng lớn hơn nữa là sóng [1].

Một lần nữa thì quá trình điều chỉnh theo 3 sóng ở cùng cấp độ sóng xảy ra là sóng [2]. Cứ thế lần lượt phát triển hoàn thành toàn bộ quá trình.

5. Cấp độ sóng Elliott

Cấp độ sóng Elliott là thuật ngữ xác định các chu kỳ thời gian để nhà phân tích có thể xác định vị trí của sóng trong cái nhìn tổng quát thị trường.

Có 9 cấp độ sóng chính từ chu kỳ thời gian nhiều thế kỷ (Grand super cycle) cho đến chu kỳ chỉ vài phút (Subminuette).

- Grand super cycle

- Super cycle

- Cycle

- Primary

- Intermediate

- Minor

- Minute

- Minuette

- Subminuette

Trên thực tế giao dịch bạn cũng không cần nhớ tên những cấp độ sóng này làm gì, chỉ cần bạn nắm vững các lý thuyết giao dịch với sóng Elliott là được.

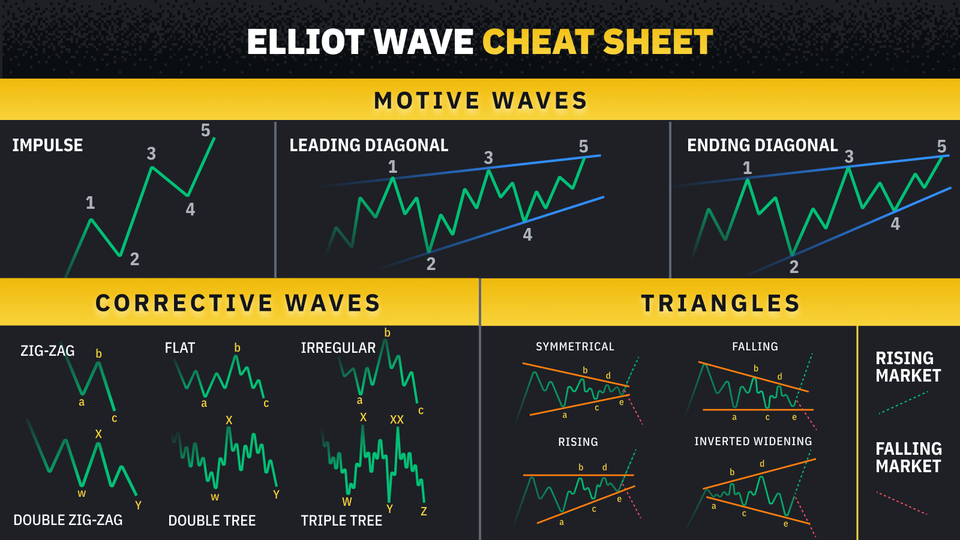

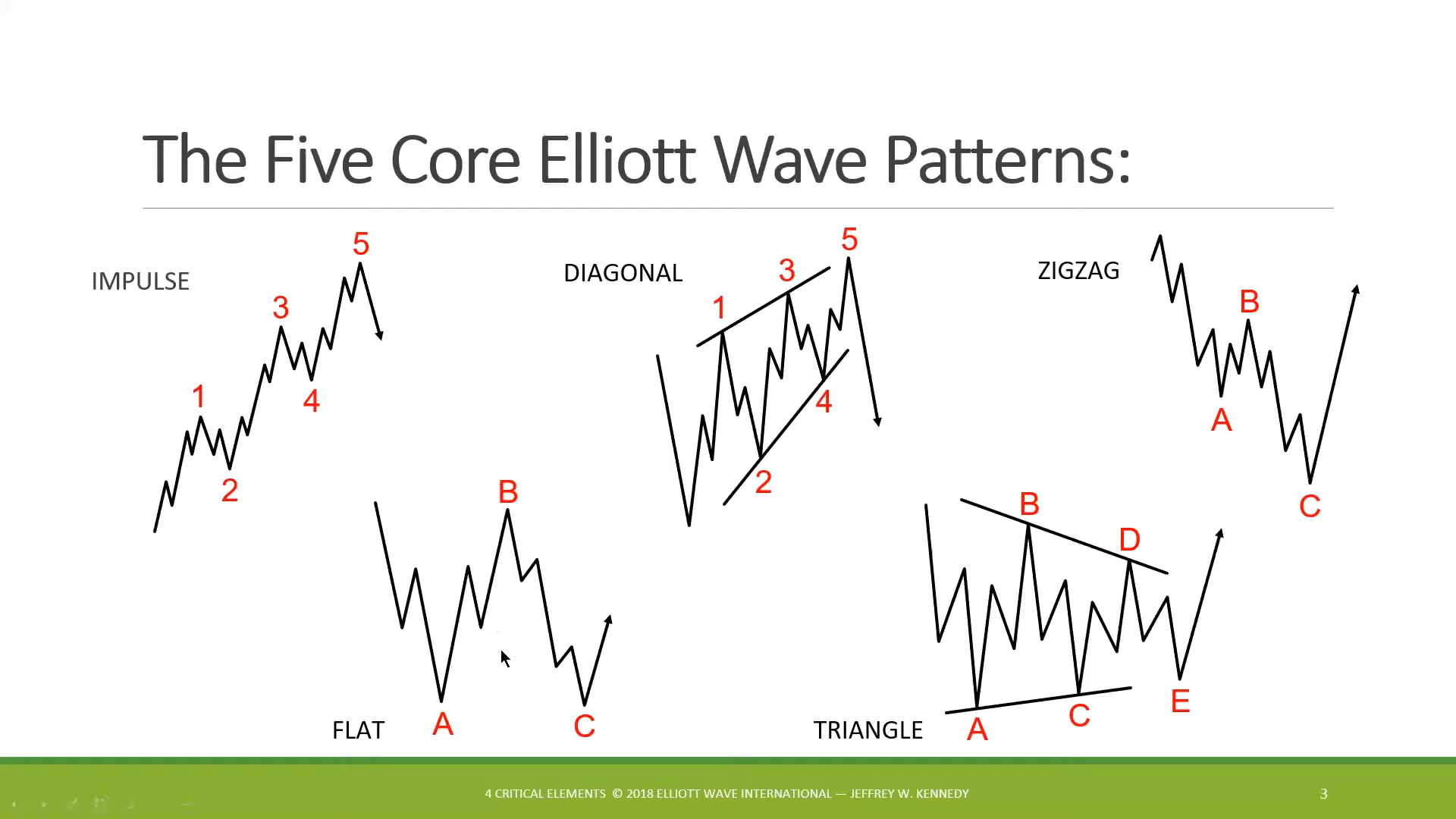

6. Tên gọi và ký hiệu của 05 dạng mô hình sóng

- Impulse (1-2-3-4-5)

- Diagonal (1-2-3-4-5)

- Zig Zag (ABC)

- Flat (ABC)

- Triangle (ABCDE)

Các mô hình double / tripple chỉ là mô hình mở rộng hoặc lặp lại của 05 mô hình sóng chủ đạo này

Các kiến thức về sóng Elliott không dễ dàng và thường không dành cho trader dưới 1 năm kinh nghiệm. Bạn phải thật sự kiên nhẫn và chú tâm khi tìm hiểu về chủ đề này.

Nội dung này chỉ được cung cấp mang tính thông tin chung và là tài liệu đào tạo. Bất kỳ ý kiến, phân tích, giá cả hoặc nội dung khác không được xem là tư vấn đầu tư hoặc khuyến nghị. Hiệu suất trong quá khứ không nhất thiết chỉ ra kết quả trong tương lai và bất kỳ khách hàng quyết định dựa trên thông tin này đều hoàn toàn tự chịu trách nhiệm.

TP Trading sẽ không nhận trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại nào, bao gồm nhưng không giới hạn, bất kỳ tổn thất lợi nhuận nào, có thể phát sinh trực tiếp hoặc gián tiếp từ việc sử dụng hoặc phụ thuộc vào thông tin đó. Tất cả các quyết định giao dịch phải luôn dựa trên phán quyết độc lập của bạn. Xin lưu ý rằng thông tin và nghiên cứu dựa trên dữ liệu lịch sử hoặc hiệu suất không đảm bảo hiệu suất hoặc kết quả trong tương lai.

Đầu tư tài chính sẽ có một tỷ lệ rủi ro đáng kể. Hình thức đầu tư này có thể không phù hợp với tất cả mọi người, vì vậy hãy đảm bảo rằng bạn đã hiểu rõ các rủi ro.